IR

投資家情報

日本電計の業績

日本電計の業績

日本電計の業績

連結業績

2026年3月期(第3四半期)業績ハイライト

当第3四半期連結累計期間における経営環境に関しては、米国の関税政策による景気減速への過度な警戒感は和らいだものの、国内での物価高進展や金利上昇、人手不足に加えて、中国・欧州の経済停滞、世界情勢の悪化並びに地政学リスクの高まり等により、先行きの不確実性は依然高い状況が続いております。

当社グループが属する電子計測器、電源機器、環境試験機器等の業界においては、自動化・省力化を企図した設備投資や、成長分野への研究開発投資が底堅く推移しております。こうした中、当社主要ユーザーである自動車業界では、EV・燃料電池等の次世代自動車や、ADAS・自動運転の技術開発等において積極的な投資が続く見通しであります。電子・電機業界では、様々な領域におけるデジタル化の進展を受けて、AI、データセンター、高速・大容量通信やGX等に関連した投資の拡大が期待されております。

当社グループでは、2030年を見据えた成長戦略「INNOVATION2030」の第2期となる中期経営計画「INNOVATION2030 Ver.2.0」に基づき、これまでに構築してきた基盤を礎に更なる進化を図っております。具体的には、電子計測器を主体とするコアビジネスの安定成長に加えて、お客様へのシステム提案力の更なる強化、成長市場への事業領域の拡大、サプライチェーンの変革を捕捉するグローバル展開等を推進しております。また、社員を最大の資産と考える経営方針に基づき、当社の企業理念・成長戦略を支える人材の確保、並びに社員のスキルやモチベーション向上に向けた人的資本投資を積極的に行っている他、システム関連投資も進めております。今後も、パーパス「計測技術で社会に貢献」、ビジョン「テクニカル商社への転身」を掲げた企業理念に基づき、成長戦略遂行による収益力増強と経営基盤強化の両立を目指し、業界のリーディングカンパニーとして企業価値向上を図ってまいります。

このような状況下、個別決算では、売上高は69,864百万円(前年同四半期比7.7%増)、自動車に関わる設備・研究開発投資や防衛予算増加に伴う関連投資等、成長分野を的確に捕捉することで受注が堅調に推移し、増収となりました。売上総利益率も小幅ながら上昇し、将来に向けて賃上げや人員増強といった人的資本投資を積極的に行ったこと等により販売管理費は増加しましたが、営業利益は2,179百万円(前年同四半期比163百万円増)となりました。また、為替差益が91百万円と増加し(前年同四半期は46百万円)、経常利益は2,636百万円(前年同四半期比112百万円増)となりました。国内子会社では、校正サービスを請負うユウアイ電子株式会社は業績が堅調に推移し、全体としても利益を確保いたしました。海外子会社では、中国は景気減速の影響が残るものの受注強化等により増収増益となりました。その他地域では、タイ・インドネシア・フィリピン等が業績堅調な一方で、米国やインドは苦戦し、全体としては増収減益となりました。

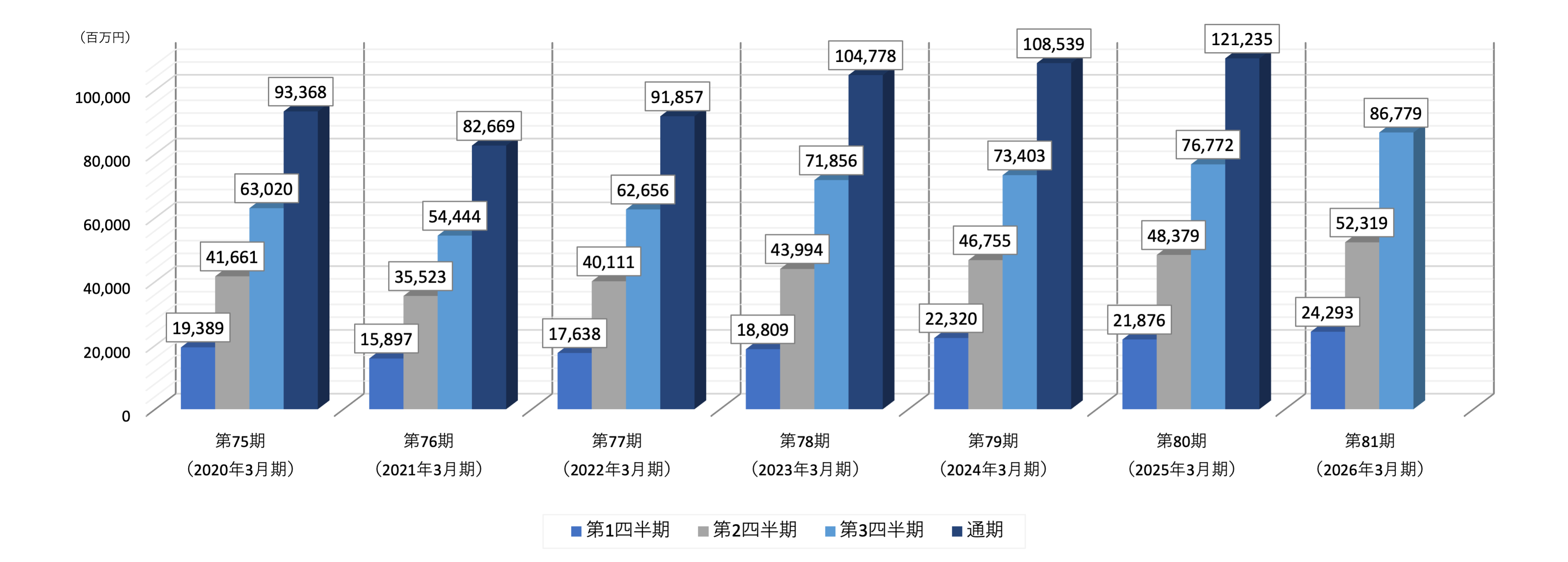

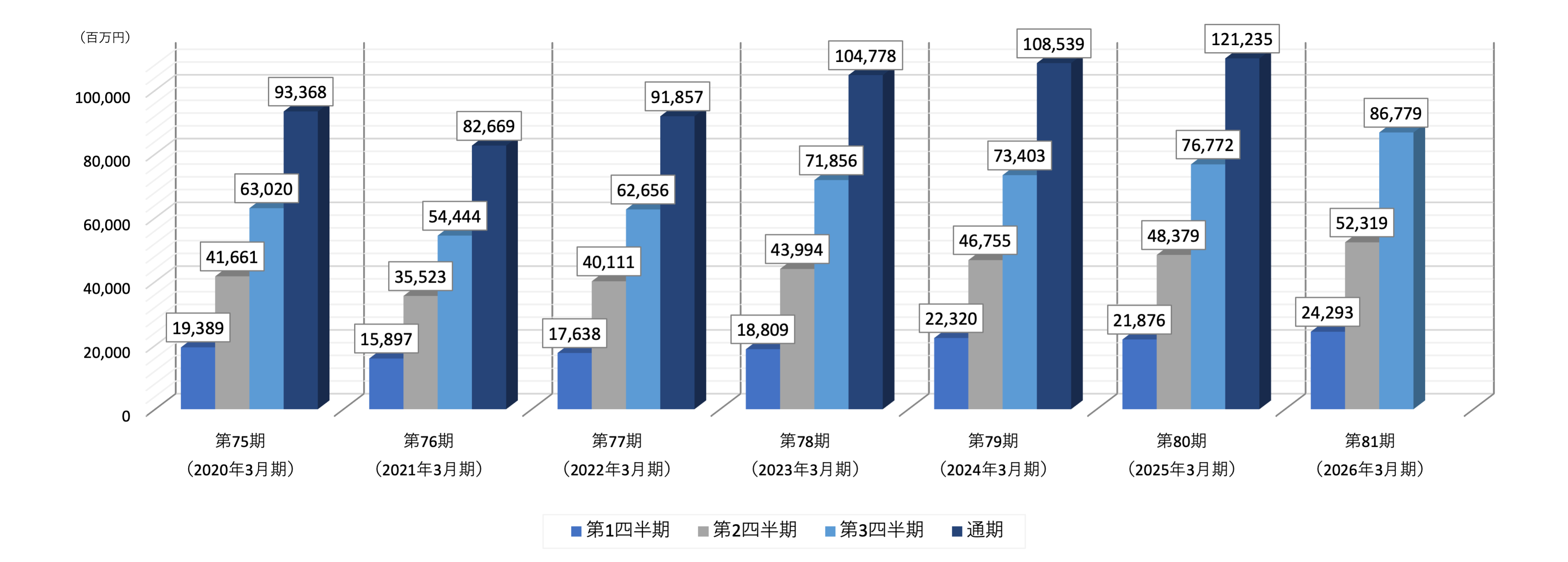

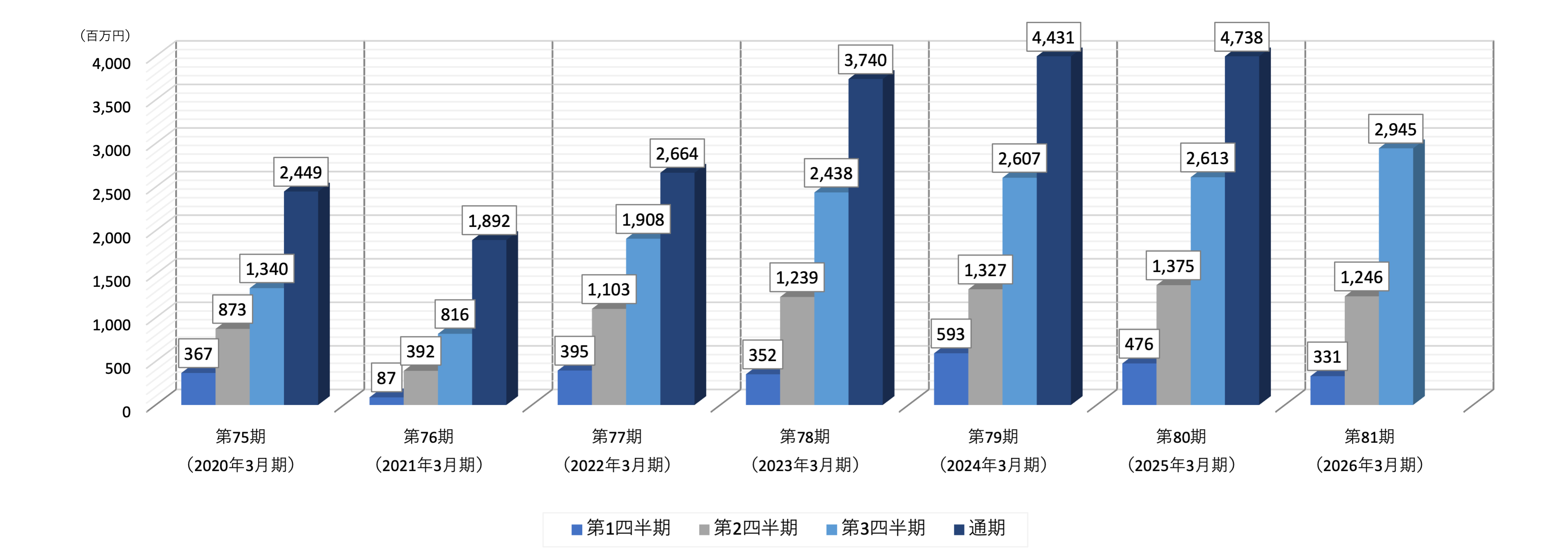

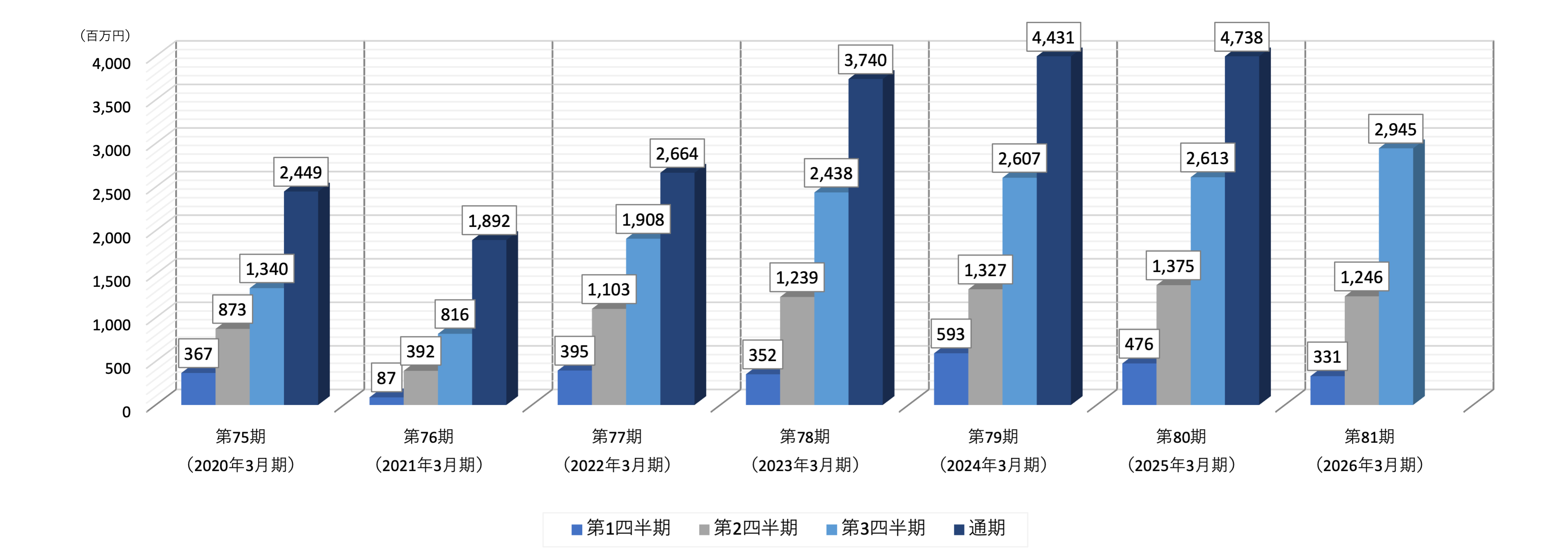

以上の結果、当第3四半期連結累計期間の売上高は86,779百万円(前年同四半期比13.0%増)、営業利益は2,945百万円(前年同四半期比331百万円増)、経常利益は3,046百万円(前年同四半期比326百万円増)、親会社株主に帰属する四半期純利益は2,088百万円(前年同四半期比327百万円増)となりました。

当社グループが属する電子計測器、電源機器、環境試験機器等の業界においては、自動化・省力化を企図した設備投資や、成長分野への研究開発投資が底堅く推移しております。こうした中、当社主要ユーザーである自動車業界では、EV・燃料電池等の次世代自動車や、ADAS・自動運転の技術開発等において積極的な投資が続く見通しであります。電子・電機業界では、様々な領域におけるデジタル化の進展を受けて、AI、データセンター、高速・大容量通信やGX等に関連した投資の拡大が期待されております。

当社グループでは、2030年を見据えた成長戦略「INNOVATION2030」の第2期となる中期経営計画「INNOVATION2030 Ver.2.0」に基づき、これまでに構築してきた基盤を礎に更なる進化を図っております。具体的には、電子計測器を主体とするコアビジネスの安定成長に加えて、お客様へのシステム提案力の更なる強化、成長市場への事業領域の拡大、サプライチェーンの変革を捕捉するグローバル展開等を推進しております。また、社員を最大の資産と考える経営方針に基づき、当社の企業理念・成長戦略を支える人材の確保、並びに社員のスキルやモチベーション向上に向けた人的資本投資を積極的に行っている他、システム関連投資も進めております。今後も、パーパス「計測技術で社会に貢献」、ビジョン「テクニカル商社への転身」を掲げた企業理念に基づき、成長戦略遂行による収益力増強と経営基盤強化の両立を目指し、業界のリーディングカンパニーとして企業価値向上を図ってまいります。

このような状況下、個別決算では、売上高は69,864百万円(前年同四半期比7.7%増)、自動車に関わる設備・研究開発投資や防衛予算増加に伴う関連投資等、成長分野を的確に捕捉することで受注が堅調に推移し、増収となりました。売上総利益率も小幅ながら上昇し、将来に向けて賃上げや人員増強といった人的資本投資を積極的に行ったこと等により販売管理費は増加しましたが、営業利益は2,179百万円(前年同四半期比163百万円増)となりました。また、為替差益が91百万円と増加し(前年同四半期は46百万円)、経常利益は2,636百万円(前年同四半期比112百万円増)となりました。国内子会社では、校正サービスを請負うユウアイ電子株式会社は業績が堅調に推移し、全体としても利益を確保いたしました。海外子会社では、中国は景気減速の影響が残るものの受注強化等により増収増益となりました。その他地域では、タイ・インドネシア・フィリピン等が業績堅調な一方で、米国やインドは苦戦し、全体としては増収減益となりました。

以上の結果、当第3四半期連結累計期間の売上高は86,779百万円(前年同四半期比13.0%増)、営業利益は2,945百万円(前年同四半期比331百万円増)、経常利益は3,046百万円(前年同四半期比326百万円増)、親会社株主に帰属する四半期純利益は2,088百万円(前年同四半期比327百万円増)となりました。

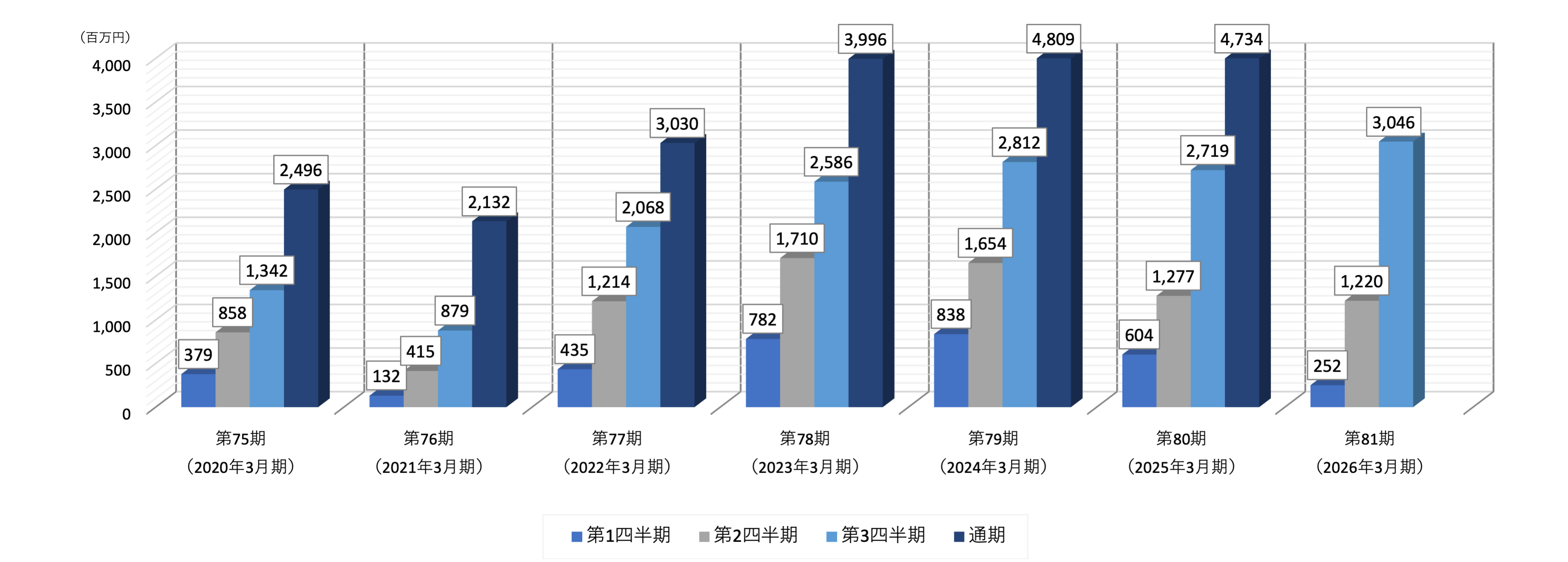

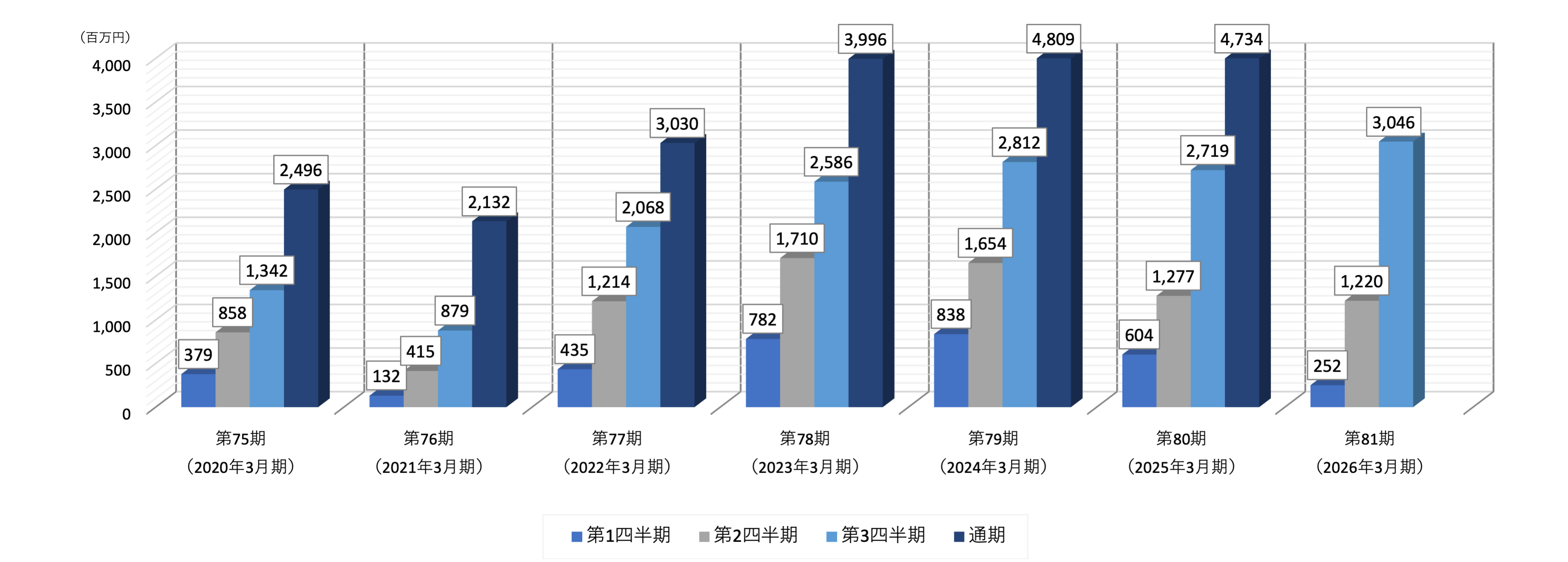

売上高

営業利益

経常利益

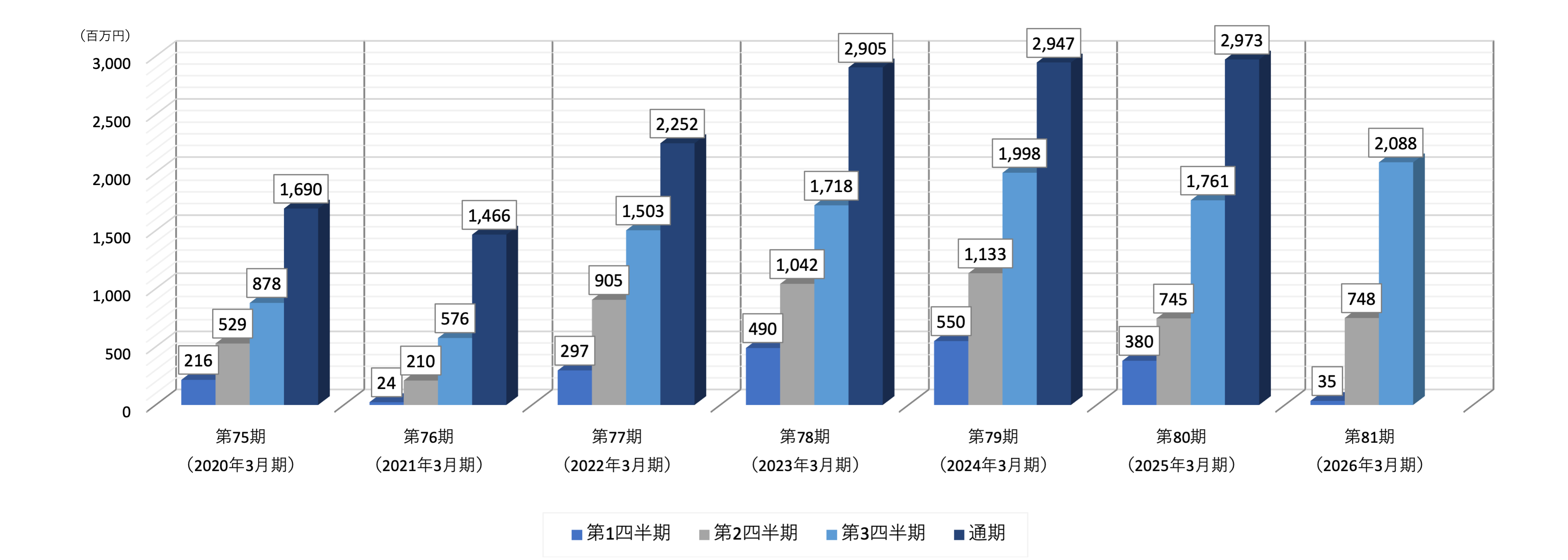

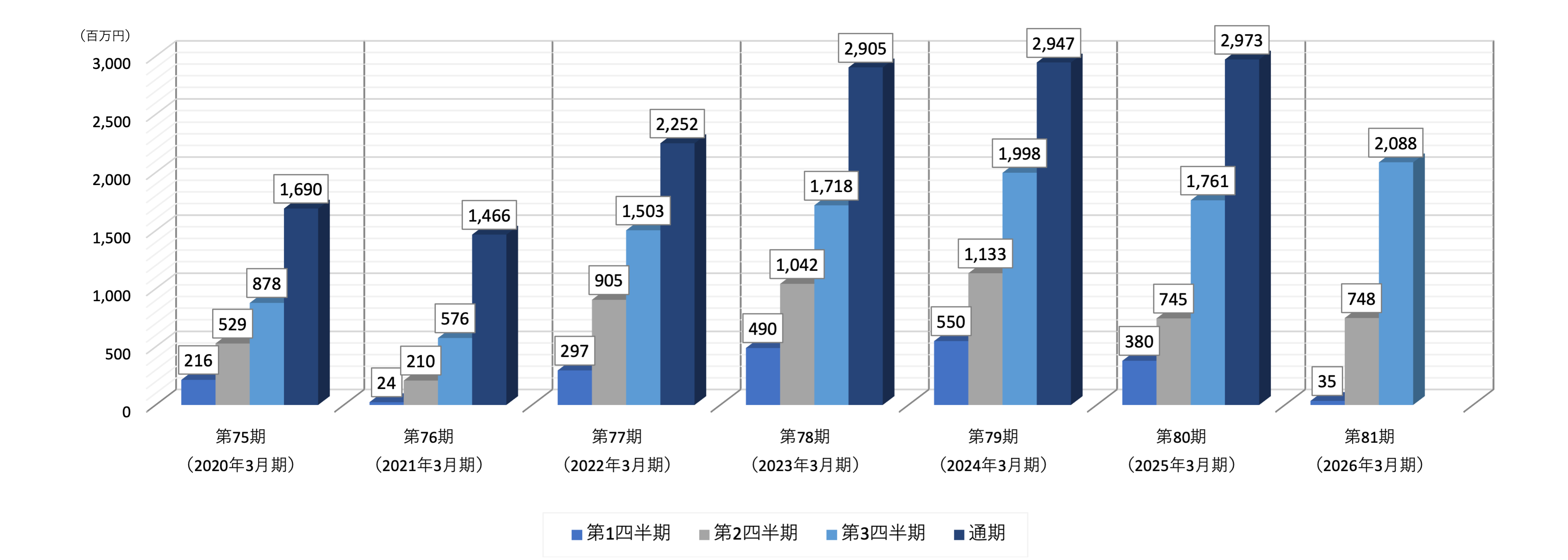

親会社株主に帰属する当期純利益

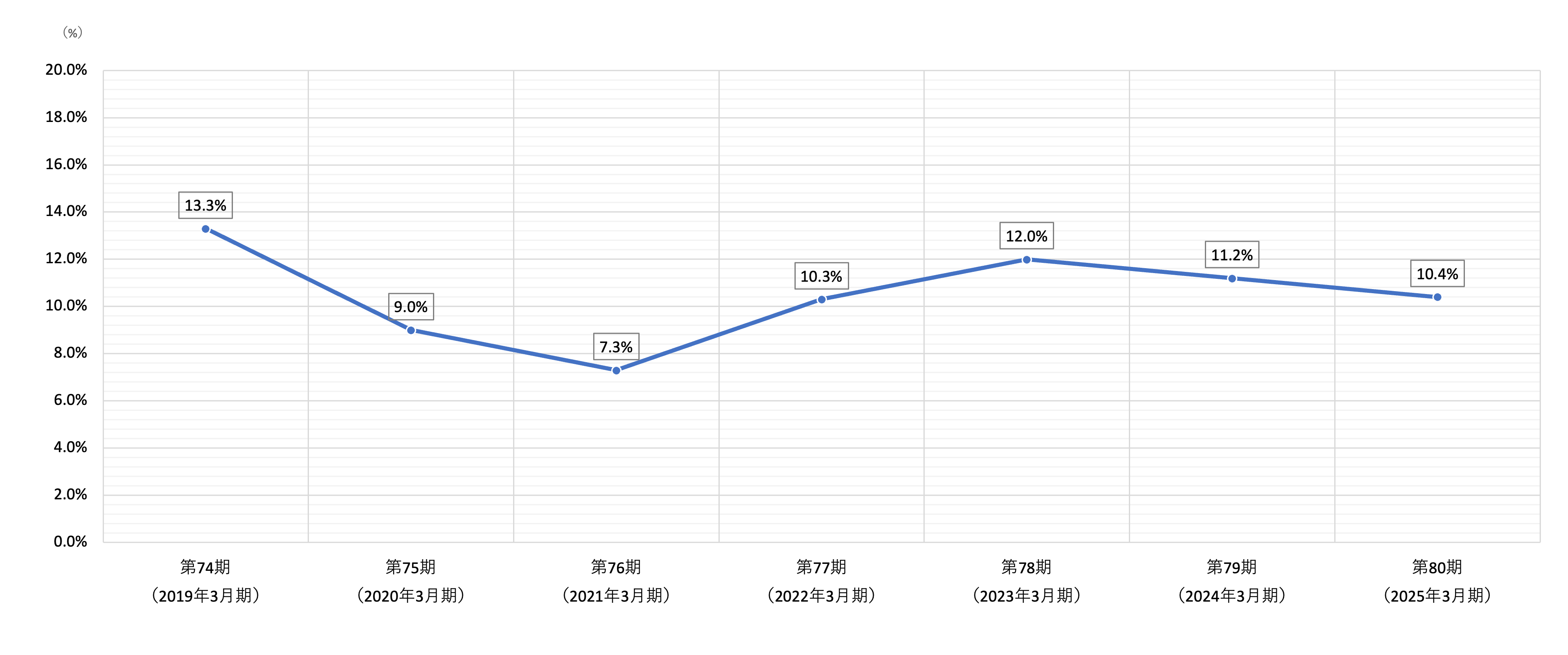

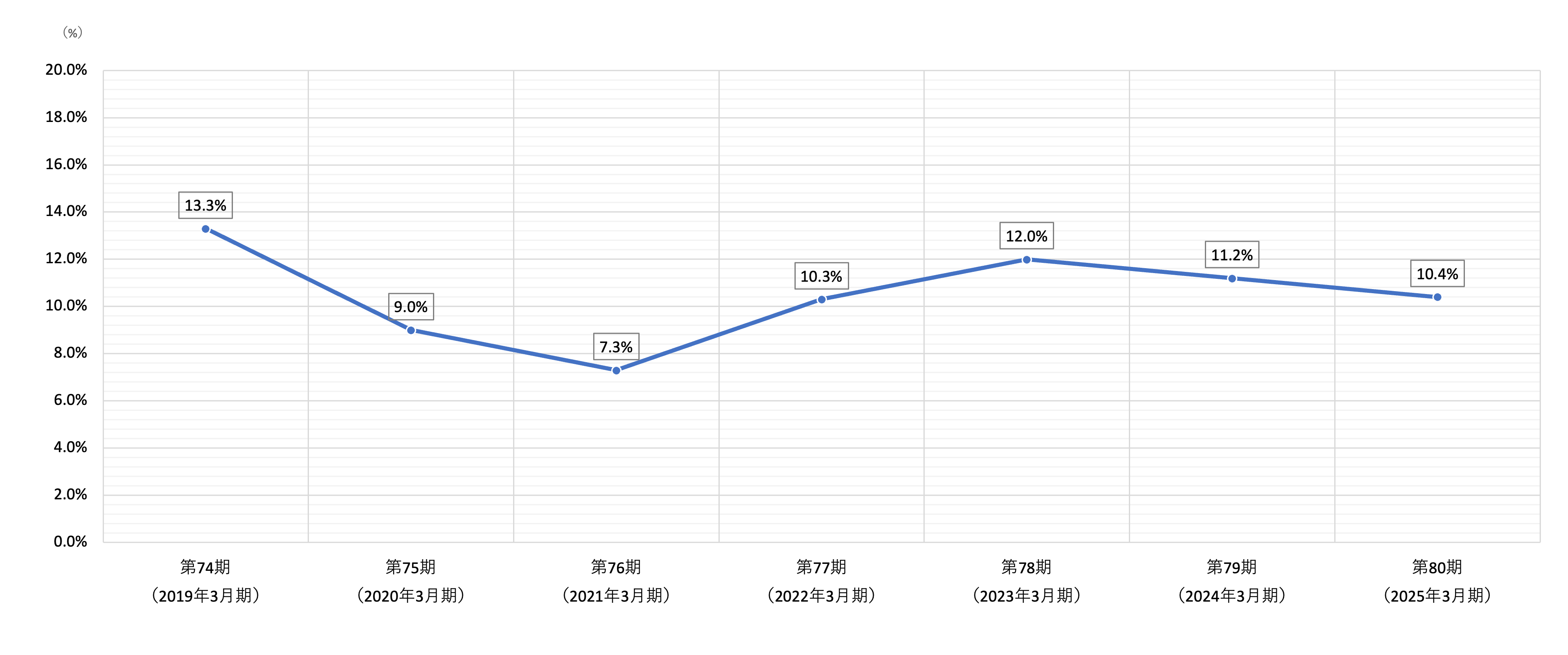

ROE(自己資本利益率)

連結経営成績

(単位:百万円、%)

| 第74期 (2019年3月期) |

第75期 (2020年3月期) |

第76期 (2021年3月期) |

第77期 (2022年3月期) |

第78期 (2023年3月期) |

第79期 (2024年3月期) |

第80期 (2025年3月期) |

|

|---|---|---|---|---|---|---|---|

| 売上高 | 100,646 | 93,368 | 82,669 | 91,857 | 104,778 | 108,539 | 121,235 |

| 営業利益 | 3,278 | 2,449 | 1,892 | 2,664 | 3,740 | 4,431 | 4,738 |

| 経常利益 | 3,445 | 2,496 | 2,132 | 3,030 | 3,996 | 4,809 | 4,734 |

| 親会社に帰属する 当期純利益 |

2,328 | 1,690 | 1,466 | 2,252 | 2,905 | 2,947 | 2,973 |

| ROE (自己資本利益率) |

13.3% | 9.0% | 7.3% | 10.3% | 12.0% | 11.2% | 10.4% |

ニュースリリース

ニュースリリース 会社案内

会社案内 拠点情報

拠点情報 海外オぺレーション

海外オぺレーション